هوش مصنوعی مولد چگونه میتواند به بانکها در مدیریت ریسک و سازگاری با شرایط کمک کند؟

بر اساس پیشبینیها، هوش مصنوعی مولد (Generative AI) در پنج سال آینده این پتانسیل را دارد که به شکلی بنیادین شیوه مدیریت ریسک را در مؤسسات مالی متحول کند. این فناوری نوظهور با خودکارسازی، تسریع و ارتقای کلیه فرایندهای مرتبط با این حوزه، از انطباق با قوانین و مقررات تا کنترل ریسکهای ناشی از تغییرات آبوهوایی، میتواند انقلاب مالی بزرگی به راه بیندازد.

هوش مصنوعی مولد؛ دستیار جادویی بانکها

هوش مصنوعی مولد (Gen AI) بهصورت چراغخاموش به ابزار درجهیکی برای بالا بردن کارایی در تمام سازمانها و نهادهای مالی تبدیل شده است؛ بهخصوص بانکها! از تجزیهوتحلیل دادهها گرفته تا خودکار کردن کارهای تکراری و خلاصه کردن متنهای طولانی؛ هوش مصنوعی خلاق بهتدریج نحوه عملکرد بانکها را به شکلی باورنکردنی تغییر میدهد.

نکته مهم آن است که واحدهای مدیریت ریسک و انطباق در بانکها، باید بهشدت مراقب باشند که از هوش مصنوعی بهدرستی استفاده کنند. خبر خوب این است که هوش مصنوعی میتواند به این واحدها برای بهتر و سریعتر انجام دادن کارها کمک کند. در این مقاله روشهای جذابی به شما معرفی میکنیم و خواهیم گفت که چطور میشود از هوش مصنوعی مولد در مدیریت ریسک و انطباق بانکها استفاده کرد؛ همچنین در ادامه، به چند نکته مهم درباره اینکه مدیران سازمانها باید به چه مواردی توجه کنند، اشاره میکنیم.

هوش مصنوعی مولد؛ انقلابی در مدیریت ریسک بانکداری

واقعیت شوکهکننده آن است که طی 3 الی 5 سال آینده، مدیریت ریسک در بانکها با کمک هوش مصنوعی مولد، به شدت متحول خواهد شد. دیگر لازم نیست کارشناسان ریسک تنها به دنبال کارهای تکراری و کلیشهای قبل باشند؛ با استفاده از هوش مصنوعی، آنها میتوانند با بخشهای مختلف بانک همکاری کنند و جلوی ریسک را از همان ابتدا بگیرند. از طرفی با فناوری AI، آنها میتوانند روی مشتریان کنترل و مدیریت بیشتری داشته باشند؛ در حقیقت به این روش «پیشگیری به جای درمان» گفته میشود.

با کمک هوش مصنوعی، دست کارشناسان ریسک در بانکداری باز خواهد بود. آنها وقت بیشتری دارند تا روی توسعه محصولات جدید، تصمیمگیریهای کلان، رصد ریسکهای جدید و سناریوهای پیشرو و همچنین، تقویت تابآوری بانک و البته فرایندهای ریسک و کنترل، تمرکز بیشتری کنند.

با این پیشرفت عجیب، میتوان مرکز هوش مصنوعی ریسک ایجاد کرد تا به تمام بخشهای دفاعی (کسبوکار، عملیات، انطباق و حسابرسی) بهخوبی خدمت کند. این مرکز میتواند گزارشهای خودکار، شفافیت بیشتر ریسک، کارایی بالاتر در تصمیمگیریهای مرتبط با ریسک و خودکارسازی نسبی در نوشتن و بهروزرسانی سیاستها و رویهها را به ارمغان بیاورد. این مرکز، درست مثل منبع اطلاعاتی اعتمادپذیر و کارآمدی عمل میکند و به مدیران ریسک کمک خواهد کرد تا سریع و دقیق تصمیم بگیرند.

برای مثال، شرکتی در حوزه مشاوره موفق شده است تا با هوش مصنوعی مولد، متخصصی مجازی خلق کند. این متخصص مجازی قادر است بر اساس اطلاعات اختصاصی آن شرکت، پاسخهای سفارشی به مشتریان بدهد. بخش مدیریت ریسک بانکها و ذینفعهای شرکت نیز میتوانند ابزارهای مشابهی بسازند تا تراکنشها با دیگر بانکها، هشدارهای احتمالی، اخبار بازار، قیمت داراییها و موارد دیگر را رصد و اسکن کرده و به تصمیمگیریهای مدیریت کمک کند.

در نهایت، هوش مصنوعی مولد میتواند هماهنگی بیشتری بین بخشهای اول و دوم دفاعی در سازمان ایجاد کند، درحالیکه ساختار مدیریتی در هر سه بخش را هم حفظ میکند. این هماهنگی بهتر، باعث تقویت مکانیزمهای نظارت و کنترل خواهد شد و در نتیجه، چارچوب مدیریت ریسک سازمان را قویتر میکند.

کاربردهای نوظهور هوش مصنوعی مولد در مدیریت ریسک و انطباق

در میان انبوهی از کاربردهای امیدوارکننده هوش مصنوعی مولد برای مؤسسات مالی، مجموعهای از موارد هم وجود دارد که بانکها در حال بررسی آنها برای پذیرش اولیه هستند: انطباق با مقررات، جرائم مالی، ریسک اعتباری، مدلسازی و تحلیل دادهها، ریسک سایبری و ریسک اقلیمی. بهطورکلی، کاربردهای هوش مصنوعی مولد را در سراسر توابع مدیریت ریسک و انطباق از طریق سه الگوی موردی میتوان مشاهده کرد:

- کارشناس مجازی: از طریق کارشناس مجازی، کاربر میتواند با پرسیدن سؤالی، پاسخی خلاصه و تولیدشده از اسناد طولانی و دادههای بدون ساختار دریافت کند.

- خودکارسازی فرایندهای دستی: با خودکارسازی فرایندهای دستی، هوش مصنوعی مولد وظایف زمانبر را انجام میدهد.

- تسریع کدنویسی: با تسریع کدنویسی، هوش مصنوعی مولد کدهای قدیمی را بهروزرسانی یا ترجمه میکند و یا کدهای کاملاً جدیدی مینویسد.

تمامی این الگوهای موردی میتوانند در مسئولیتهای کلیدی ریسک و انطباق نقش داشته باشند:

انطباق با مقررات

سازمانها با آموزش هوش مصنوعی مولد برای پاسخ به سؤالات مربوط به مقررات، سیاستها و دستورالعملهای شرکت، از آن بهعنوان کارشناسی مجازی در خصوص مقررات و خطمشیها استفاده میکنند. این فناوری همچنین میتواند سیاستها، مقررات و رویههای عملیاتی را با هم مقایسه کند. همچنین بهعنوان تسریعکننده کد، میتواند تداخل و شکافهای انطباق را در کد بررسی نماید. از طرفی این فناوری میتواند بررسی انطباق با مقررات را خودکارسازی کند و هشدارهایی را برای نقض احتمالی ارائه دهد.

جرائم مالی

هوش مصنوعی مولد میتواند با تکیه بر اطلاعات مربوط به مشتری و تراکنش، گزارشهای فعالیت مشکوک را تولید و منتشر کند. همچنین میتواند بر اساس تغییرات در ویژگیهای شناخت مشتری (KYC)، ایجاد و بهروزرسانی رتبهبندی ریسک مشتریان را بهصورت خودکار تنظیم کند. این فناوری با تولید و بهبود کد برای شناسایی فعالیتهای مشکوک و تحلیل تراکنشها، میتواند نظارت بر تراکنشها را ارتقا دهد.

ریسک اعتباری

مزیت دیگر هوش مصنوعی مولد آن است که میتواند با خلاصهسازی اطلاعات مشتری (بهعنوانمثال، تراکنشها با سایر بانکها) برای اطلاعرسانی در مورد تصمیمات اعتباری، به تسریع فرایند اعتباردهی سرتاسر بانکها کمک کند؛ به دنبال تصمیم اعتباری، میتواند یادداشت اعتباری و قرارداد را تنظیم کند. مؤسسات مالی از این فناوری برای تولید گزارشهای ریسک اعتباری و استخراج بینش مشتری از یادداشتهای اعتباری استفاده میکنند.

هوش مصنوعی مولد میتواند کدهایی را برای تأمین و تجزیهوتحلیل دادههای اعتباری تولید کند تا از طریق مدلها، به درک پروفایل ریسک مشتریان و برآورد احتمال نکول (اعتباری) و زیان دست یابد.

مدلسازی و تحلیل دادهها

هوش مصنوعی مولد میتواند فرایند انتقال از زبانهای برنامهنویسی قدیمی مانند تغییر از SAS و COBOL را به پایتون تسریع کند. همچنین میتواند نظارت بر عملکرد مدل را خودکار کند و در صورت خروج معیارها از سطوح قابلتحمل، هشدار دهد. شرکتها همچنین از هوش مصنوعی مولد برای تدوین اسناد مدلسازی و گزارشهای اعتبارسنجی استفاده میکنند.

ریسک سایبری

هوش مصنوعی مولد با بررسی آسیبپذیریهای امنیت سایبری، میتواند از زبان طبیعی برای تولید کد برای قوانین تشخیصی استفاده کند و توسعه کد امن را تسریع بخشد. این فناوری میتواند در «تیم قرمز» (شبیهسازی استراتژیهای خصمانه و آزمایش سناریوهای حمله) مفید باشد. این فناوری همچنین میتواند بهعنوان کارشناسی مجازی برای بررسی دادههای امنیتی عمل کند. هوش مصنوعی مولد میتواند با سرعت بخشیدن و تجمیع بینشها و روندهای امنیتی از رویدادهای امنیتی و ناهنجاریهای رفتاری، تشخیص ریسک را هوشمندتر سازد.

ریسک اقلیمی

این فناوری به عنوان تسریعکننده کد، میتواند بخشهایی از کد را پیشنهاد دهد، امکان انجام تستهای واحدی را تسهیل کند و با استفاده از نقشههای با وضوح بالا، باعث کمک به تجسم ریسکهای فیزیکی شود. از طرفی این فناوری میتواند جمعآوری دادهها را برای ارزیابی ریسک انتقال طرف مقابل، خودکار کند و بر اساس رویدادهای محرک، سیگنالهای هشدار اولیه تولید نماید. بهعنوان کارشناس مجازی، هوش مصنوعی مولد میتواند به طور خودکار گزارشهایی در مورد موضوعات زیستمحیطی، اجتماعی و حاکمیتی (ESG) و بخشهای پایداری گزارشهای سالانه تولید کند.

حوزه دیگری که هوش مصنوعی مولد میتواند در آن نقش مهمی ایفا کند، ریسک عملیاتی است. بانکها میتوانند از آن برای خودکارسازی عملیاتی کنترلها، نظارت و کشف رویداد استفاده کنند. همچنین میتواند به طور خودکار ارزیابیهای ریسک و کنترل را تدوین کند یا کیفیت ارزیابیهای موجود را ارزیابی کند.

ملاحظات کلیدی در پذیرش هوش مصنوعی مولد

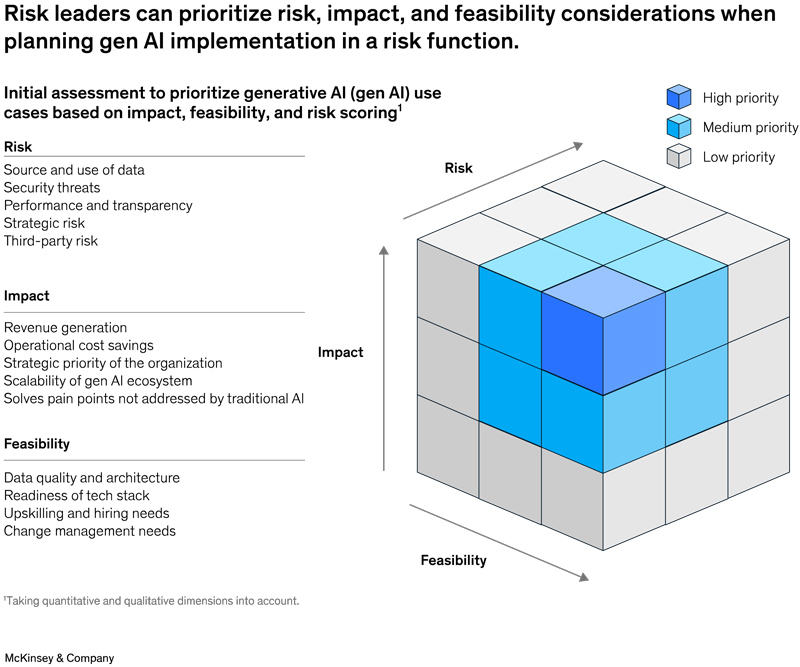

در حالی که چندین مورد استفاده قانعکننده وجود دارد که هوش مصنوعی مولد میتواند بهرهوری را در آنها ارتقا دهد، اولویتبندی آنها برای تحقق ارزش ضمن پذیرش مسئولانه و پایدار این فناوری، امری حیاتی است. سه بعد اساسی وجود دارد که مدیران ریسک میتوانند برای اولویتبندی موارد استفاده و به حداکثر رساندن تأثیر، آنها را ارزیابی کنند (شکل زیر).

نکته مهم آن است که مسئولین ارشد در بانکها میتوانند تصمیمات خود را بر اساس ارزیابیهای مختلفی بگیرند؛ از جمله این ارزیابیها میتوان به تأثیرگذاری، ریسک و امکانسنجی بهصورت کیفی و کمی اشاره کرد. این فرایند شامل هماهنگی با چشمانداز کلی بانکها برای هوش مصنوعی مولد و چارچوبهای مرتبط، درک قوانین و مقررات مربوطه (مانند قانون هوش مصنوعی اتحادیه اروپا) و ارزیابی حساسیت دادهها میشود.

اما واقعیت آن است که تمام مدیران سازمانها لازم است که از ریسکهای جدید مرتبط با هوش مصنوعی یا خطرات جدی آن با خبر شوند. این ریسکها بهطورکلی به ۷ دسته تقسیم میشوند:

- بیعدالتی: خروجی مدل هوش مصنوعی ممکن است بهصورت ذاتی نسبت به گروه خاصی از کاربران تبعیض قائل شود.

- نقض مالکیت فکری: مثل نقض حق تکثیر و موارد سرقت ادبی، چون مدلهای پایه هوش مصنوعی معمولاً از دادههای مبتنی بر اینترنت استفاده میکنند.

- نگرانیهای حفظ حریم خصوصی: مثل افشای عمومی غیرمجاز اطلاعات شخصی یا حساس

- استفادههای مخرب: مثل انتشار محتوای جعلی و استفاده از هوش مصنوعی مولد توسط مجرمین برای ایجاد هویتهای جعلی، سازماندهی حملات فیشینگ یا کلاهبرداری از مشتریان.

- تهدیدات امنیتی: یعنی زمانی که آسیبپذیریهای درون سیستمهای هوش مصنوعی مولد قابلنفوذ یا سوءاستفاده باشند.

- ریسکهای استراتژیک: که میتواند به ریسکهای اجتماعی یا خدشهدار شدن شهرت فردی منجر شود.

- ریسکهای شخص ثالث: مثل درز اطلاعات اختصاصی به عموم از طریق استفاده از ابزارهای ارائهدهندگان شخص ثالث.

فتح قله هوش مصنوعی مولد: نقشهراه جذابی برای بانکها

سازمانهایی که میخواهند از هوش مصنوعی مولد (Gen AI) در بانکداری استفاده کنند، بهتر است از استراتژی با تمرکز بالا و از بالا به پایین شروع کنند؛ زیرا در این حوزه به شدت با کمبود نیروی کار ماهر مواجهیم. بهتر است با ۳ تا ۵ مورد استفاده با اولویت بالا در بخش مدیریت ریسک و انطباق شروع کنید. دقت کنید که این کار با استراتژی کلی شما سازگار باشد.

میتوانید در یک بازه زمانی 3 تا 6 ماهه، این موارد را اجرا کنید و سپس، میزان تاثیرگذاری آنها را روی کسبوکار خود بررسی کنید. اکنون، برای اینکه بتوانید این برنامهها را توسعه دهید، لازم است اکوسیستم هوش مصنوعی مولد را در هفت بخش اصلی بسازید:

الف- کاتالوگ خدمات و راهحلهای هوش مصنوعی مولد آماده به کار: این کاتالوگ شامل مجموعهای از سرویسها و راهحلها (موارد استفاده) است که از پیش برای تولید انبوه آماده شدهاند و قابلیت استفاده مجدد را دارند. این راهحلها باید بهراحتی با سناریوها و کاربردهای مختلف کسبوکار در سراسر زنجیره ارزش بانکداری تنظیمپذیر و تطبیقپذیر باشند.

ب- بستر امن و سازگار با هوش مصنوعی مولد: این بستر مبتنی بر فناوری است و از استقرارهای ترکیبی-ابری (hybrid-cloud) پشتیبانی میکند. چنین بستری باید توانایی مدیریت و پردازش دادههای بدون ساختار، جاسازی برداری (vector embedding)، آموزش، اجرا و پردازشهای پیش و پس از راهاندازی یادگیری ماشین را داشته باشد.

ج- یکپارچهسازی با مدلهای پایهای و ابزارهای سازمانی: با ادغام این زیرساخت با مدلهای پایهای و ابزارهای سطح سازمانی، انتخاب و هماهنگی مناسب میان مدلهای باز و اختصاصی برای دستیابی به اهداف موردنظر امکانپذیر میشود.

د- خودکارسازی ابزارهای پشتیبان: برای تسریع فرایند توسعه، انتشار و نگهداری راهحلهای هوش مصنوعی مولد، خودکارسازی ابزارهای پشتیبان مانند MLOps (عملیات یادگیری ماشین)، داده و خطوط پردازش ضروری است.

هـ- مدیریت و مدلهای مهارتی چابک: برای بهرهگیری مؤثر از هوش مصنوعی مولد، نیازمند الگوهای حکومتی و مهارتی چابکی هستیم که از تخصصهای بینرشتهای بهسرعت استفاده میکنند و زمینه همکاری و تبادل دانش را فراهم میآورند. این تخصصها میتواند شامل کارشناسان زبان، پردازش زبان طبیعی، یادگیری تقویتی مبتنی بر بازخورد انسانی، مهندسان فراخوان (prompt engineer)، متخصصان ابری، رهبران محصولات هوش مصنوعی و کارشناسان حقوقی و مقرراتی باشد.

و- تطابق فرایند برای توسعه هوش مصنوعی مولد: فرایند ساخت و توسعه هوش مصنوعی مولد باید با استراتژی کلی کسبوکار سازمان همسو باشد. این همسویی موجب میشود تا فرایند آزمایش، اعتبارسنجی و استقرار نهایی راهحلها به شکلی سریع، ایمن و سراسری انجام پذیرد.

ز- نقشهراه جامع: تدوین نقشهراه جامعی که جدول زمانی دقیق را برای راهاندازی و مقیاسگذاری قابلیتها و راهحلهای مختلف هوش مصنوعی مولد مشخص کند، امری ضروری است. این نقشه راه باید با استراتژی کلی کسبوکار سازمان همسو و هماهنگ باشد.

هوش مصنوعی مولد: فرصتی طلایی برای پیشرفت در بانکداری

در دنیای امروز که شرکتها در تمامی صنایع در حال آزمایش هوش مصنوعی مولد هستند، سازمانهایی که نتوانند از پتانسیل این فناوری بهرهمند شوند، خطر عقبماندگی در زمینه کارایی، خلاقیت و تعامل با مشتری را به جان میخرند.

نکته مهمی که بانکها باید در ابتدای مسیر بهکارگیری هوش مصنوعی مولد به آن توجه داشته باشند، زمان انتقال از حالت آزمایشی به تولید انبوه است. این فرایند برای هوش مصنوعی مولد بهمراتب طولانیتر از هوش مصنوعی سنتی و یادگیری ماشین است. همچنین در انتخاب موارد استفاده، شاید بخشهای مدیریت ریسک و انطباق تمایل به رویکردی مستقل داشته باشند؛ اما رویکرد درست، همسو کردن این موارد با استراتژی و اهداف کل سازمان در زمینه هوش مصنوعی مولد است.

برای اینکه پذیرش هوش مصنوعی مولد با گروههای مدیریت ریسک و انطباق، مؤثر و مسئولانه باشد، درک نیاز به مدیریت ریسک و کنترلهای جدید، اهمیت دادهها و نیازهای تکنولوژی و همچنین الزامات جدید برای نیروی کار و مدل عملیاتی، امری حیاتی است.

مدیریت ریسک و کنترل در دنیای هوش مصنوعی مولد

با ورود هوش مصنوعی مولد به میدان، توجه به مدیریت ریسک و کنترل در سطحی جدید به شدت حس میشود. دستیابی به موفقیت همراه با مسئولیتپذیری، نیازمند بهکارگیری استراتژیهای تدافعی و تهاجمی است. همه سازمانها علاوه بر ریسکهای ناشی از توسعه موارد استفاده هوش مصنوعی مولد و ادغام آن در ابزارهای رایج محیط کاری، با خطرات ناشی از هوش مصنوعی مولد از محیط بیرون نیز مواجهند؛ بنابراین، بانکها باید متناسب با این چالشها، تواناییهای خود را در زمینه کاهش ریسک ارتقا دهند.

اولین رویکرد به طور گستردهای روی بازبینیهای انسانی در کنار هوش مصنوعی مولد (human-in-the-loop reviews) برای اطمینان از صحت پاسخهای مدل تمرکز دارد. استفاده از هوش مصنوعی مولد برای بررسی خروجی خودش، مانند استناد به منابع و امتیازدهی ریسک، میتواند بازبینیهای انسانی را کارآمدتر سازد.

برخی شرکتها هماکنون با حذف بازبینیهای انسانی و انتقال محدودیتهای هوش مصنوعی مولد به زمان واقعی، این فناوری را مستقیماً در اختیار مشتریان قرار میدهند. برای اتخاذ چنین رویکردی، متخصصان مدیریت ریسک و انطباق میتوانند از همان ابتدا با تیمهای توسعه برای تعیین محدودیتها و ایجاد کنترلها همکاری کنند.

وظایف مدیریت ریسک برای کنترل ریسکهای هوش مصنوعی مولد در سطح سازمانی عبارتند از:

- آگاهیرسانی سازمانی: اطمینان از آگاهی همه کارکنان سازمان نسبت به ریسکهای ذاتی در هوش مصنوعی مولد از طریق انتشار دستورالعملها و محدودیتها و تعیین چارچوبهای مدیریت ریسک.

- بهروزرسانی معیارهای شناسایی مدل و سیاست ریسک مدل: بهروزرسانی معیارهای شناسایی مدل و سیاست ریسک مدل (طبق قوانینی مانند قانون هوش مصنوعی اتحادیه اروپا) برای امکان شناسایی و طبقهبندی مدلهای هوش مصنوعی مولد و برقراری چارچوبی مناسب برای ارزیابی ریسک و کنترل.

- توسعه تخصص در ریسک و انطباق هوش مصنوعی مولد: تربیت متخصصانی در حوزه ریسک و انطباق هوش مصنوعی مولد که بتوانند مستقیما با تیمهای توسعه خط مقدم در زمینه محصولات و تجربه مشتریان جدید همکاری کنند.

- بازنگری کنترلهای موجود: بازنگری کنترلهای موجود در حوزههای شناخت مشتری (KYC)، مبارزه با پولشویی (AML)، تقلب و امنیت سایبری برای اطمینان از کارایی آنها در دنیای مجهز به هوش مصنوعی مولد.

بانکها با اتخاذ رویکردی فعال در مدیریت ریسک و کنترل، میتوانند ضمن بهرهمندی از مزایای هوش مصنوعی مولد، از امنیت و انطباق با قوانین در مسیر نوآوری اطمینان حاصل کنند.

نیازمندیهای داده، فناوری، استعداد و مدل عملیاتی در دنیای هوش مصنوعی مولد

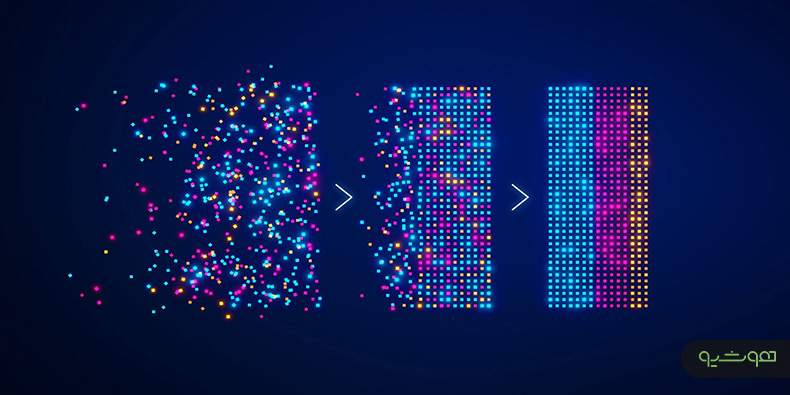

بانکها نباید نیازمندیهای داده و فناوری مرتبط با سیستمهای هوش مصنوعی مولد را دستکم بگیرند. این سیستمها به حجم عظیمی از هر دو نیاز دارند. چرا؟ زیرا برای تضمین صحت و ارتباط نتایج، فرایند جاسازی متن (context embedding) ضروری است. این فرایند نیازمند ورودی دادههای مناسب و رسیدگی به مشکلات کیفیت دادهها است. علاوه بر این ممکن است دادههای موجود کافی نباشند. سازمانها برای اندازهگیری، سنجش و ردیابی عملکرد برنامههای کاربردی هوش مصنوعی مولد بر اساس وظیفه و کاربرد، ممکن است نیاز به ساخت یا سرمایهگذاری در مجموعه دادههای برچسبگذاری شده داشته باشند.

دادهها بهعنوان مزیتی رقابتی در استخراج ارزش از هوش مصنوعی مولد عمل خواهند کرد. سازمانی که به دنبال خودکارسازی تعامل با مشتری با استفاده از هوش مصنوعی مولد است، باید به دادههای بهروز و دقیقی دسترسی داشته باشد. سازمانهایی که از پلتفرمهای پیشرفته داده برخوردارند، در بهرهمندی از قابلیتهای هوش مصنوعی مولد مؤثرتر خواهند بود.

ازآنجاییکه هوش مصنوعی مولد فناوری دگرگونکنندهای است که مستلزم تغییر سازمانی است، سازمانها باید نیازمندیهای مرتبط با استعداد (نیروی کار متخصص) را درک کنند. بانکها میتوانند تغییرات مدل عملیاتی را در فرهنگ سازمانی و فرایندهای جاری خود ادغام کنند. آنها میتوانند کاربران جدید را نهتنها در مورد نحوه استفاده از هوش مصنوعی مولد، بلکه در مورد محدودیتها و نقاط قوت آن نیز آموزش دهند. تشکیل تیمی از «پیشگامان هوش مصنوعی مولد» میتواند به شکلدهی، ساخت و مقیاسگذاری پذیرش این فناوری جدید کمک کند.

ما انتظار داریم که هوش مصنوعی مولد در آینده، تمام بخشهای ریسک و انطباق بانکها را توانمند سازد. این امر مستلزم تغییر عمیق فرهنگی است که از همه متخصصان ریسک میطلبد تا با این فناوری جدید، قابلیتها، محدودیتها و چگونگی کاهش آن محدودیتها آشنا شوند. استفاده از هوش مصنوعی مولد برای همه سازمانها تغییر قابلتوجهی خواهد بود، اما سازمانهایی که تعادلی ظریف را بین مهار قدرتهای این فناوری و مدیریت ریسکهای ناشی از آن برقرار کنند، میتوانند به افزایش قابلتوجهی در بهرهوری دست یابند.

منبع: McKinsey & Company